Investissement locatif

Qu’est-ce que l’investissement locatif ?

L’investissement locatif est un secteur en pleine expansion et qui ne cesse de prendre de l’importance. L’investissement locatif consiste à acheter un bien immobilier et par la suite le mettre en location durant une période indéterminée. Cette pratique est de plus en plus appréciée car elle permet à ses utilisateurs de se constituer un patrimoine immobilier et de percevoir des revenus supplémentaires tout en profitant d’une fiscalité avantageuse.

Les avantages de l’investissement locatif ?

Effectivement l’investissement locatif apparait comme l’une des solutions la plus intéressante et fiable car elle possède énormément d’avantages.

L’investissement locatif est une activité sûre et rentable. Contrairement aux placements boursiers, l’investissement immobilier est moins impacté par la conjoncture économique. Il est rare de voir son bien immobilier subir une importante dépréciation sur le long terme, bien au contraire. De plus, s’il y a une baisse des prix immobiliers, il suffit de rallonger la durée de détention. Les différents cycles déjà observés démontrent qu’une baisse et souvent suivie par une régulation à la hausse dans les années suivantes.

L’investissement immobilier est l’une des meilleures solutions pour se constituer un patrimoine durable, tout en ayant un niveau de revenu attractif. Il permet d’ailleurs

Ce n’est une surprise pour personne, mais lors du départ en retraite nos revenus baissent de l’ordre de 25% en moyenne. Les fonds générés par la location permettent ainsi d’anticiper la retraite et de palier à cette future baisse de revenu.

L’investissement locatif permet également de réduire ses impôts. C’est l’une des raisons qui en fait le placement préféré des Français. Il permet de réaliser des économies non négligeables, grâce à divers statut fiscaux comme le LMNP ou le déficit foncier.

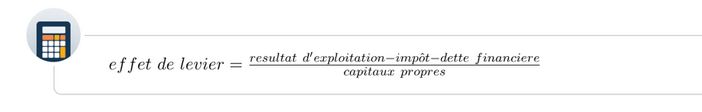

L’immobilier est aussi le seul placement finançable par la dette grâce à l’effet de levier bancaire. L’effet de levier bancaire est le fait de s’endetter à court terme de façon à pouvoir augmenter sa capacité d’investissement ainsi que son capital à long terme. Cette pratique permet de booster sa rentabilité.

Pour calculer son effet de levier bancaire il suffit de suivre le calcul suivant :

Dans quoi investir ?

Ou investir ?

La zone d’investissement va être déterminée par votre cible de locataires, votre appétence aux risques, ainsi que vos attentes en termes de rendement.

Si la sécurité est l’élément primordial de votre investissement immobilier locatif, vous pouvez vous tourner vers une location d’une petite surface à destination d’étudiants dans une grande métropole. La demande y est forte, ce qui limite les risques de vacances locatives. L’investissement immobilier patrimonial est fait pour vous. Investir à Paris est l’objectif de beaucoup d’investisseur à la recherche d’un placement immobilier sécurisé.

Si au contraire vous êtes à la recherche d’un rendement locatif important, une colocation en périphérie d’une métropole ou dans une ville moyenne peut être intéressante. Toutefois, comme tout placement à forte rentabilité, vous vous exposez à plus de risques. Ainsi, il se peut que vous vous retrouviez avec un logement vacant plusieurs semaines voire mois, avec un crédit à rembourser.

Si votre objectif est la prise de valeur de votre bien et un potentiel de gain à moyen/long terme, les zones spéculatives sont parfaites pour vous. Ce sont des secteurs où les prix immobiliers sont amenés à augmenter en raison de nouveaux programmes, de nouveaux transports ou infrastructures.

Pour cela, faîtes le point sur vos attentes et objectifs avant de vous lancer, afin de sélectionner la meilleure des zones.

L’immobilier traditionnel, est l’un des placements préférés des Français, c’est une valeur sure et séduisante. Cela représente 90% des transactions. La part de l’investissement locatif représente 33% des transactions immobilière et est en constante augmentation ces 5 dernières années.

Il existe plusieurs types de biens dans lesquels investir notamment :

- Les petites surfaces

L’atout principal des petites surfaces est bien évidement leur prix. Un montant de prêt plus faible facilite grandement la demande de ce dernier. Ce type d’investissement présente bien d’autres avantages : il est plus facile à louer, se vend plus rapidement, se loue proportionnellement plus chers, et génère une taxe foncière moins élevée. - Les colocations

La plupart des grandes villes de France notamment Paris, subissent la pression locative liée à la présence massive d’étudiants et jeunes actifs ayant des difficultés à se loger. La colocation est la solution parfaite pour palier à cette demande locative et correspond parfaitement à la cible jeune en recherche de logement. - Immeuble de rapport

Un immeuble de rapport également appelé immeuble locatif, est un bâtiment constitué de plusieurs appartements à louer. L’intérêt de posséder ce type de bien, est de pouvoir réaliser des travaux, dans le but de valoriser au maximum les appartements et donc pouvoir augmenter le loyer et la rentabilité du bien. - Coliving

Le principe du Coliving est de permettre à plusieurs personnes de vivre dans un même bien loué et meublé, les locataires disposent de services mutualisés et des espaces communs et privés. Ce type de bien présente des similitudes avec la colocation, mais en plus évoluée. En effet les locataires possèdent des unités indépendantes, comme la salle de bain, la cuisine, la chambre.

Le coliving est de plus en plus prisé en France car il présente énormément d’avantages, comme un bail plus flexible (entre 1 mois et 1 an). Il permet également de faire des économies, de disposer d’un appartement adapté et avec des personnes ayant des centres d’intérêts communs.

Comment investir ?

Pour investir dans l’immobilier il y a plusieurs étapes à suivre :

- Définir le type de bien que vous souhaitez acquérir, ancien, neuf, meublée ou nue, …

- Définir son budget d’achat et financer son projet immobilier

- Sélectionner l’emplacement du logement

- Choisir la fiscalité de l’investissement locatif

- Chasser le bien

- Calculer la rentabilité de l’investissement locatif

- Effectuer la rénovation et l’ameublement en cas de location meublée

- Mettre en location le bien immobilier

- Faire la gestion locative du bien où la confier à une Agence spécialisée, comme Gérance de France, par exemple

L’investissement locatif clé en main

La fiscalité et l’investissement locatif

L’investissement locatif clé en main, est un type d’acquisition qu’on peut considérer comme « tout compris ». Ce type d’investissement permet à l’acheteur de bénéficier d’un accompagnement complet, durant tout du projet, de la recherche à la gestion locative en passant par l’achat du bien immobilier, la rénovation et la mise en location du bien.

Tout au long du projet, l’investisseur bénéficie donc de conseils de professionnels et une expertise significative.

Le LMNP

Ce dispositif permet de combiner rentabilité et fiscalité avantageuse, tout en s’assurant une sécurité patrimoniale. Pour bénéficier du statut LMNP, il faut respecter certaines conditions. Le logement doit être meublé et respecter un certain nombre de critères en termes d’équipement. Par ailleurs, le propriétaire doit être une personne physique et les revenus locatifs annuels ne doivent pas excéder 23 000 euros ou représenter plus de 50% des revenus globaux du foyer fiscal.

Les quelques avantages du LMNP :

- Optimisez votre fiscalité

- Les différents avantages fiscaux

- Amortissement du bien immobilier

- Récupération de la TVA

- Abattement forfaitaire

- Déduction des charges (copropriété, travaux d’entretien…)

Le dispositif Pinel

Il fait bénéficier à ses utilisateurs une réduction d’impôts sur le revenu.

Le montant de la réduction d’impôt est calculé sur le prix d’achat des logements dans la limite des plafonds suivants :

- 300 000 € par personne et par an

- 5 500 € de m2 de surface habitable.

Depuis fin 2023 le dispositif Pinel a évolué passant au dispositif Pinel+. Ainsi, en 2023 et 2024, le dispositif est accessible sous deux formes, aux conditions fiscales différentes :

- le Pinel classique : taux de réduction d’impôt dégressifs

- le Pinel + : maintien des taux antérieurs, dans certains quartiers ou sur critères énergétiques et de qualité

Le dispositif Denormandie

Il permet à ses utilisateurs de bénéficier d’une rédaction d’impôts, qui est accordé aux particuliers achetant un logement ancien dans le but de le rénover.

La réduction d’impôt est plafonnée à un investissement maximum de 300 000 €.

Cette réduction d’impôt est calculée en appliquant au prix de revient net du logement un pourcentage variant entre 12 % et 21 % en fonction de la durée de location.

Le statut LMNP permet de déduire de vos loyers les charges et les amortissements, et ainsi alléger votre imposition, voire de la rendre nulle si vos charges et amortissements sont supérieurs à vos revenus.

Pour être éligible au statut LMNP, il faut que vous remplissiez deux conditions :

- Votre logement doit être loué en meublé. Il s’agit de la principale différence entre le LMNP et le déficit foncier pour lequel le logement que vous achetez doit être proposé à la location nue. On entend par location meublée, un logement prêt à habiter dans le respect d’une liste de meubles prédéfinis mise à disposition pour le locataire. (Literie, frigo, etc.)

- Le montant de vos recettes locatives ne doit pas dépasser 23 000 € par an ou être inférieur à la moitié des revenus de votre foyer pris dans leur globalité. Dans le cas contraire, vous serez soumis au régime LMP. (Loueur meublé professionnel). Contrairement au déficit foncier, vous ne pouvez pas déclarer de déficit lorsque vos charges et amortissements sont supérieurs à vos recettes mais les éléments non déduits sont reportables sur les années suivantes sans limitation dans le temps.

Le Déficit foncier

Le déficit foncier permet de diminuer son impôt sur le revenu en imputant les charges du propriétaire sur son revenu global, lorsque les charges qu’il supporte sont plus importantes que les loyers perçus grâce à la location. C’est cette différence entre les charges et les loyers qu’on appelle le déficit foncier.

Chaque année, vous pouvez donc déduire de votre revenu global vos charges dans la limite de 10 700 €. L’excédent de déficit foncier peut être reporté et déduit durant 6 ans de l’ensemble de vos revenus et 10 ans de vos seuls revenus fonciers.

Les pièges à éviter

L’investissement locatif possède énormément d’avantages, cependant il y quelques pièges à éviter.

- Ne pas sous-estimer les frais d’investissement, lors d’un investissement locatif, comme « les charges non récupérables », par exemple. Il est préférable d’en tenir compte lord du calcul du cashflow immobilier.

- Investir uniquement dans le but de bénéficier de réductions fiscales est une mauvaise idée, car souvent elles sont temporaires. Une fois que le propriétaire aura bénéficier de la réduction fiscale, il verra sa base imposable augmenter, ce qui peut entrainer un changement de tranche marginal d’imposition.

- Il est déconseillé de payer son bien en cash, car cela signifie se priver de « l’effet de levier du crédit », il est préférable de contracter un prêt immobilier.

- Il faut faire attention ne pas surévaluer le loyer, car il est vrai qu’avoir un loyer plus important est significatif d’une meilleure rentabilité si ce dernier trouve preneur, cependant il ne faut pas oublier la ou les périodes de « carence ou vacance locative » qui peuvent être plus longues.

- Le rendement locatif est le rapport entre le revenu généré et le prix d’achat du bien. En France le rendement locatif est en moyenne entre 2% et 7%. C’est indicateur est souvent prioriser par les investisseurs, cependant c’est une erreur de ne pas prendre en compte d’autres indicateurs, comme la vacance locative. Car acheter un bien avec un rendement locatif important, mais que ce dernier se retrouve inoccupé, n’entrainera pas de revenus pour l’acheteur.

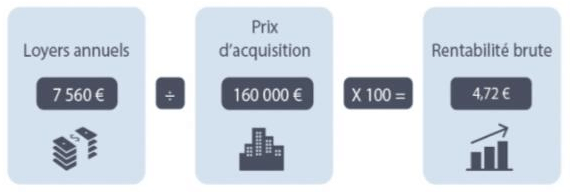

Calculer la rentabilité brut

Pour calculer la rentabilité brute de votre bien, la formule est simple. Il vous suffit de prendre dans un premier temps votre revenu locatif annuel (loyer X 12 ) puis le diviser par le prix d’achat du bien. Ensuite multiplier le résultat par 100.

Prenons comme exemple un 2 pièces de 45m2

Calculer la rentabilité nette

Pour connaître le montant de sa rentabilité nette, il vous suffit de déduire de votre loyer annuel toutes les charges*, puis après avoir diviser le montant par le prix d’acquisition du bien, il vous faut rajouter les frais de notaire et les intérêts d’emprunt en année 1. Pour finir vous devez multiplier le résultat par 100 pour obtenir la rentabilité nette.

Voici la liste des charges* que vous devez déduire de votre loyer annuel

- Taxe foncière

- Charges de copropriété

- Honoraires si le bien est confié à une gestion locative à un professionnel

- Frais entretien de l’appartement

- Eventuels travaux

Calculer la rentabilité nette-nette

Pour aller encore plus loin et être encore plus précis dans la vision de votre rentabilité, vous pouvez calculer votre rentabilité nette-nette, qui prend en compte les charges fiscales. Cependant il est difficile de fournir un calcul précis car chaque montants et profils fiscaux sont différents.